Das Geldmuseum der deutschen Bundesbank ist empfehlenswert. Es erklärt fehlerlos und verständlich das Geldsystem und die Geld-Geschichte über die Jahrtausende, sogar von unterschiedlichen Regionen der Welt. In der Gewichtung der Themen kommt jedoch die neoliberale Wirtschaftstheorie zum Vorschein, die der Präsident der Bundesbank Dr. Jens Weidmann vertritt. Großes Thema sind daher die negativen Auswirkungen der Inflation, gewarnt wird vor Staatsausgaben, finanziert durch die Druckerpresse. Völlig ignoriert wird dagegen der Zinses-Zins-Effekt. Der Effekt bewirkt, dass sich Geldeinlagen und Schulden im Laufe der Zeit vervielfältigen, die Wachstumsraten der Wirtschaft überflügeln. Daher hat die Zinswirtschaft eine eingebaute Haltbarkeitsdauer. Der ehemalige “Wirtschaftsweise” Bert Rürup lobte den Effekt als 8. Weltwunder – er sollte für private Altersvorsorge genützt werden. Warum verzichtet die Bundesbank darauf, vor den Auswirkungen zu informieren? Die Zitate stammen aus der ausgelegten Broschüre „Geld und Geldpolitik„, die Fotos von Schautafeln.

Der Grund für diese Gewichtung ist die heute vorherrschende neoliberale, angebotsorientierte Wirtschaftstheorie. Sie stellt sich auf die Seite der Kapitalbesitzer. Diese Theorie schlägt vor, um eine Wirtschaftskrise zu überwinden, den Staat abzubauen, Märkte freizugeben, Löhne zu senken. Der Sinn dahinter ist, dem Kapital eine bessere Verzinsung zu bieten, damit das gesparte Geld realwirtschaftlich investiert wird. Wichtig ist auch eine Sparpolitik, die dem Schuldenabbau dienen soll. Wo immer in der Welt diese Theorie Anwendung fand, scheitert sie ihre Versprechungen einzulösen. Trotzdem wird sie im wissenschaftlichen Gewand von sogenannten Wirtschafts”weisen” und Politikern verfolgt.

Die einfache Wahrheit lautet: Der Kapitalismus überschritt sein Haltbarkeitsdatum, die neoliberale Wirtschaftspolitik beschleunigt den Systemverfall noch. Die Bundesbank umschifft diesen Sachverhalt mühsam, wenn sie korrekt die Hintergründe der Finanz- und Staatsschuldenkrise erklärt mit …

… Überschuldung

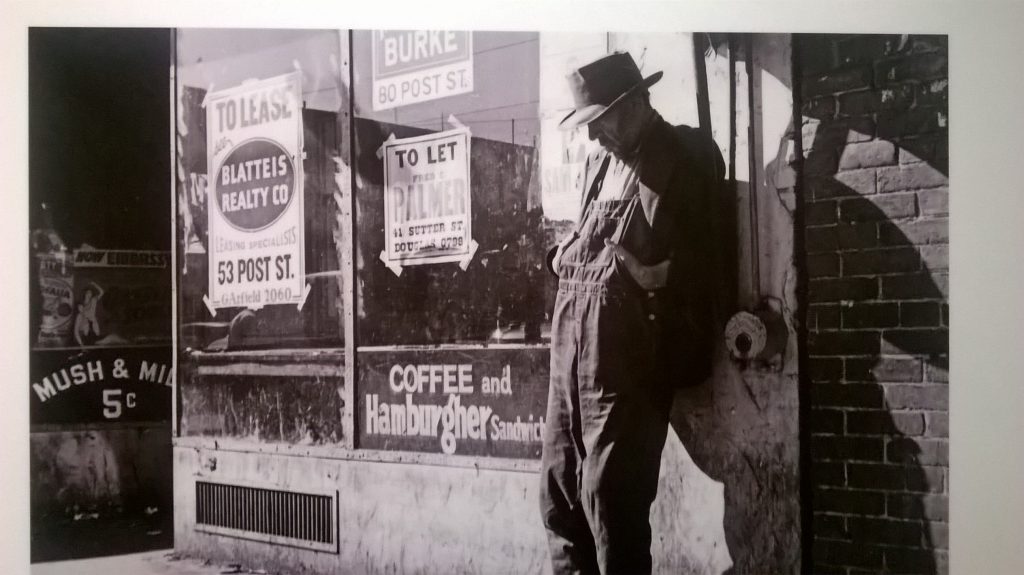

Die Probleme erscheinen quasi aus dem Nichts, im Sommer 2007, mit dem Platzen der Immobilienblase in den USA. US-Banken vergaben Kredite an Menschen mit schlechter Kreditwürdigkeit. Als die Zinsen stiegen, konnten sie sich die Kredite nicht mehr leisten. Aufgrund der Bankenkrise kam es zur Wirtschaftskrise.

“Es entwickelte sich eine Abwärtsspirale aus fallenden Immobilienpreisen, steigender Arbeitslosigkeit im Baugewerbe, Konkursen von Immobilienfinanzierern und Panikverkäufen am Immobilienmarkt.”

Quelle: Geldmuseum

Daraufhin kam es zu einer bankeninternen Kreditklemme. Die Banken trauten sich nicht mehr, sich gegenseitig Kredite zu vergeben. Am Ende scheuten sich Banken, “überhaupt noch Kredite zu vergeben.” Daher kam es zu einer Wirtschaftskrise im Jahr 2009.

“Viele Unternehmer stellten Investitionen zurück oder konnten geplante Investitionen mangels Bankkrediten nicht finanzieren.”

Staaten retteten Banken mit Milliarden und legten Konjunkturprogramme auf, so dass sich 2010 etwa die Volkswirtschaft in Deutschland erholte. Doch es hatte eine Kehrseite:

“Um die Maßnahmen zu finanzieren, mussten viele Staaten ungewöhnlich große Kredite aufnehmen.”

Der griechische Staat war hoffnungslos überschuldet. Ein Staatsbankrott musste abgewendet werden, um einen Dominoeffekt bei anderen Länder zu verhindern.

“Viele Fachleute befürchteten, dass der Zahlungsausfall Griechenlands auch Banken, die Griechenland Geld geliehen hatten, in Mitleidenschaft ziehen könnte, und dass dies die Kreditgeber ganz allgemein stark verunsichern würde. Als Folge könnten dann auch andere Banken betroffen und die Stabilität des Finanzsystems in der Währungsunion insgesamt gefährdet werden. Andere Euro-Länder hätten dann möglicherweise ebenfalls keine Kredite mehr erhalten und wären ihrerseits zahlungsunfähig geworden.”

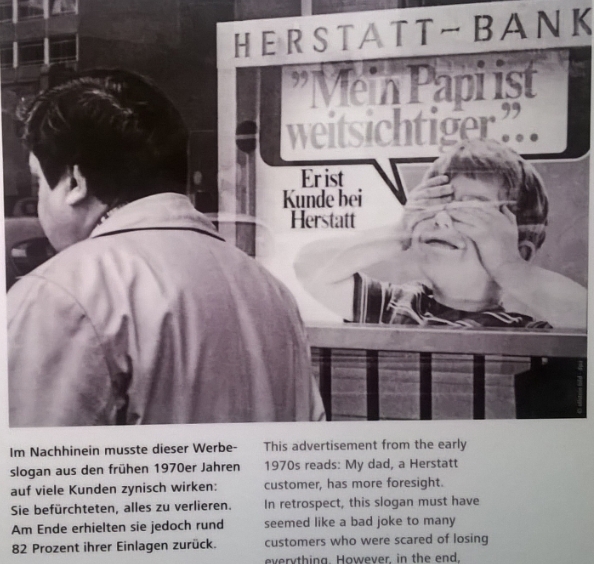

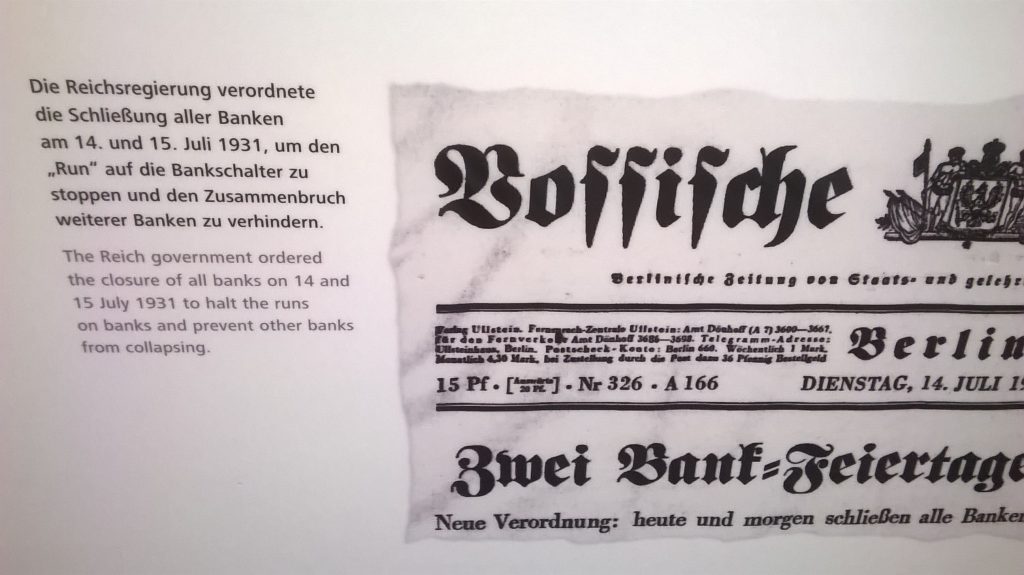

Auch in Deutschland bestand diese Gefahr, dass die Kapitalgeber verunsichert werden könnten. Die Bundesbank erwähnt explizit einen drohenden “Schaltersturm”, das Abheben von Sichtguthaben aufgrund von Verlustängsten. Deswegen garantierte Bundeskanzlerin Angela Merkel die Spareinlagen.

“Um auch die privaten Sparer zu beruhigen und einem zeitweise befürchteten „Sturm auf die Banken“ vorzubeugen, sprach die Bundesregierung im Oktober 2008 eine Garantie für alle privaten Spareinlagen aus.”

Quelle: Geldmuseum

Zur Einlagensicherung auch deutscher Sparer wird bis heute den überschuldeten Euro-Ländern beim Schuldendienst geholfen, wenn dafür neoliberale Reformen stattfinden. Das Prinzip lautet: Zuviel zum sterben, zuwenig zum leben. Die Ziele der aufgezwungenen Reformen, so schreibt ernsthaft die Bundesbank, sind: “Staatsverschuldung verringern” und “Wirtschaftswachstum fördern”. So sollten künftige Krise vorgebeugt werden.

“Um der nunmehr entflammten Staatsschuldenkrise zu begegnen, schnürten die EU-Länder und der Internationale Währungsfonds im Mai 2010 ein „Rettungspaket“ in Form von Krediten. Im Gegenzug musste sich die griechische Regierung zu weitreichenden Reformen verpflichten, die das Ziel hatten, die Staatsverschuldung zu verringern und das Wirtschaftswachstum zu fördern. (…)

In Reaktion auf die tiefgreifende Krise haben die europäischen Institutionen und die EU-Mitgliedstaaten eine Vielzahl von Reformen umgesetzt, zudem neue Institutionen aufgebaut. Diese Maßnahmen sollen dazu beitragen, künftigen Krisen vorzubeugen.”

Angesichts der bis heute andauernden Wirtschaftskrise, Deindustriealisierung in Südeuropa ist diese Darstellung an irrationalen Wahnwitz nicht mehr zu überbieten. Statt zu sparen, müssten die Staaten, Geld in die Hand nehmen und investieren, die Wirtschaft ankurbeln. Dass können sie jedoch nicht, aufgrund ihrer Überschuldung.

Quelle: Geldmuseum

Es ist abzuwarten, ob US-Präsident Donald Trump wirklich ein billionen-schweres Konjunkturprogramm auflegen wird und wie hoch die Inflation und Zinsen steigen werden. Hohe Zinsen könnte sich nicht nur der US-Staat unmöglich leisten, sondern auch die überschuldeten Unternehmen und Privatpersonen.

Übervermögen

Die Bundesbank weist nicht explizit darauf hin, dass die Schulden der einen, die Geldvermögen der anderen sind. Indirekt kommt das Thema der übermäßigen Vermögen jedoch schon zur Sprache:

Aufgabe der europäischen Zentralbank ist “Preisstabilität” zu sichern. Gleichzeitig ist ihr Ziel eine Inflationsrate von “unter, aber nahe 2%”. Die Bundesbank räumt ein, dass es …

“… auf den ersten Blick überrascht, dass der EZB-Rat auf eine leichte Preissteigerungsrate abzielt und nicht eine Preissteigerungsrate von null anstrebt.”

Es ist notwendig, eine „Sicherheitsmarge“ gegen eine deflatorische Entwicklung” zu haben, denn: “Deflation schadet der Volkswirtschaft ebenso wie Inflation.” Es ist sehr schwierig aus einer Entwicklung sinkender Preise auszubrechen, da die Zentralbank den Leitzins nicht “deutlich unter 0%” senken kann. Bei negativen Zinsen würden die Kontoinhaber ihre Konten räumen.

“Denn senkte sie die Leitzinsen deutlich unter 0%, könnte dies die Zinsen für Sicht-, Spar- und Termineinlagen ebenfalls unter 0% fallen lassen. In der Folge könnten sich die Kontoinhaber ihre Einlagen auf Giro- und Sparkonten in großem Stil in bar auszahlen lassen.”

Die Bundesbank weist nicht auf den Hintergrund des Problems hin: Je mehr Geldvermögen durch den Zinses-Zins sich angehäuft haben, desto mehr sinken die Zinsen. Daher wächst die Bereitschaft, Geld bar zu halten, oder auf Sichtguthaben. So kann der Geldbesitzer von der “Liquiditäts-Prämie” profitieren, etwa im Immobilienbereich spekulieren. In dieser Situation befinden sich die Zinswirtschaft jetzt.

Das Paradoxe ist, dass die europäische Zentralbank durch ihre derzeitige lockere Geldpolitik versucht, das Problem der Deflation , sinkender Zinsen, zu lösen:

Doch je mehr billiges Geld sie in den Bankensektor und Anleihemarkt pumpt, desto mehr wird der Zins gedrückt und Geld flieht aus der Realwirtschaft in die Spekulation. Als Reaktion muss die Zentralbank noch mehr neues Geld in die Hand nehmen. Am Ende hilft nur noch “Helikoptergeld”.

Quelle: Geldmuseum

Dabei ist der europäischen Zentralbank der Vorschlag einer Umlaufsicherung von Bargeld bekannt. Der Begründer Freiwirtschaftslehre Silvio Gesell wurde EZB-Direktoriumsmitglied Benoît Cœuré gewürdigt, als sie Minus-Zinsen 2014 einführte. Sie müssen jedoch nur Geschäftsbanken bezahlen, die Geldvermögen auf Sichtguthaben der Zentralbank parken:

“Hält eine Bank über die Mindestreserveperiode im Durchschnitt eine höhere Einlage auf ihrem Zentralbankkonto als ihr Mindestreserve-Soll beträgt, wird dieses „Überschussguthaben“ nicht verzinst. Seit Juli 2014 wird hierfür in Übereinstimmung mit der negativen Verzinsung der Einlagefazilität sogar ein Entgelt berechnet, damit das Geld nicht entgeltfrei als Überschussguthaben gehalten werden kann. Das gibt den Banken einen Anreiz, überschüssige Liquidität über den Geldmarkt an andere Banken auszuleihen.”

Mit einer Umlaufsicherung ist das Horten von Bargeld unrentabel. Das Problem der Deflation lösbar. Die Gebühr müssen nur diejenigen bezahlen, die Bargeld nicht ausgeben.

Helmut Creutz informiert über das Geldsystem in seinen Büchern, bei “Friedensblick” vorgestellt “das Geldsyndrom“.

Helmut Creutz informiert über das Geldsystem in seinen Büchern, bei “Friedensblick” vorgestellt “das Geldsyndrom“.

10%-1%ig-fraktionales Luftgeld zu schöpfen ist ein Betrug, der “auserwählten Luftgeldschöpfer” am 99,99%igen arbeitenden “Rest” der Bevölkerung – die kein Recht haben, 10%-1% iges fraktionales Luftgeld zu schöpfen.

Zinsen zu verlangen für frisch geschöpftes FraktionalLuftgeld ist ebenso Betrug – es sei denn, der Zins wird ebenso fraktionalisiert wie das fraktionale “Luft-Frischgeld”.

Zinsen zu verlangen (oder es auch bleiben zu lassen) auf ERSPARTES ist eines jeden Menschen GUTES RECHT !!!

Jeder Zins ist geduldeter vorsaetzlicher Raub.

Die Steigerung des genialen Geschaeftsmodell ist die Geldschoepfung des Zinseszins Schuldgeldsystems aus dem Nichts. Es ist eine simple Bilanzverlangerung (Nullen in den Bankcomputern), basierend auf heisser Luft, plus den N I E von den Banken geleisteten Zins + Zinseszinsen.

Zinsen und Zeit sind nur Stellschrauben der geistigen kurzfristigen Vernebelung. Egal wie der Zins gefordert ist, ob 0,1 % oder 66,6 %, das Endergebnis ist immer der Zusammenbruch, nur die Zeitschiene ist Ereignisverschiebend.

Kreditgewährung, egal ob aus dem Nichts oder aus Einlagen ist eine Dienstleistung, die einiges an Arbeit mit sich bringt und selbst bei der Variante „aus dem Nichts“ mit einem Risiko für die Bank verbunden ist: Sie haftet dafür, dass das geschöpfte Buch-Geld vom Kreditgeber wieder zurückkommt und dann durch Ausbuchung wieder vernichtet wird. Einzelheiten hatten wir schon auf dieser Seite diskutiert:

http://friedensblick.de/23268/geldmuseum-der-deutschen-bundesbank-klaert-ueber-geldschoepfung-auf/

Sowohl für die Bearbeitung wie auch das Risiko muss man der Bank eine „Gebühr“ zugestehen. In einer Marktwirtschaft mit Konkurrenz unterliegen „Gebühren“ wie alle anderen Preise ständigen Schwankungen, so dass es schwierig zu beurteilen ist, was denn der „faire“ Preis wäre.

Warum soll ein „Verbrechen“ vorliegen, nur weil dieser Preis, diese Gebühr den Namen „Zins“ trägt?

Falls die Marktkräfte ungleich verteilt sind und der Anbieter die Preise diktieren, sprich nach oben treiben kann, liegt möglicherweise Wucher vor. Preiswucher kann es aber überall geben; Zinsen sind da nur ein Teilbereich. Die Alternative zum Wucherpreis ist nicht der Null-Preis, sondern der faire Preis und entsprechendes gilt für den Unter-Fall Zins.

Bei der Geldschöpfung aus dem Nichts ist nur die eigentliche technische Buchung für die Bank ein nahezu kostenloser Vorgang; Kreditgewährung, -absicherung, -überwachung ist aber einiges mehr und auch für die Bank nicht gratis zu haben.

Eine „Kreditgewährung mit Geldschöpfung aus dem Nichts“ muss man mit einer Bürgschaft vergleichen, die rein technisch ja auch nur ein Stück Papier ist. Hier muss man gedanklich die Sache weiterstricken: Mit der Bürgschaftsurkunde kann der Kreditnehmer zahlen wie mit einem Geldschein und seine Partner nutzen das erhaltene Papier ebenso.

Aber irgendwann will jemand die Geldschein-ähnliche Bank-Urkunde umtauschen in echte (Zentralbank-)Geldscheine und dann haftet die Bank als Bürge, wenn ihr Kreditnehmer nicht mehr liquide ist.

Die Bank kann daher zwar technisch unbegrenzt, wirtschaftlich (und rechtlich) aber nur begrenzt solche Bürgschaftschaftsurkunden ausstellen, weil sie eben für die Einlösung aller Urkunden durch die entsprechenden Kreditnehmer verantwortlich ist, sprich ersatzweise haftet.

Und die Kunden des Kreditnehmers akzeptieren die Bank-Bürgschafts-Urkunde nur deshalb wie einen Geldschein, weil sie in das Weiterbestehen der Bank (d.h. die Liquidität als ggf. beanspruchter Bürge) vertrauen. Das Vertrauen gibt ihnen die Überwachung der Banken durch Zentralbank und Bankenaufsicht anhand vielfältiger Regeln.

Übrigens kann man durchaus einerseits das biblische Zinsverbot logisch verstehen sowie billigen und andererseits trotzdem auch die heutige Zinswirtschaft.

Die heutige Wirtschaft ist kapitalintensiv, daher auf Investitionen angewiesen und diese finanzieren sich durch Eigenkapital (Aktienausgabe) oder Fremdkapital (Schuldverschreibungen / Anleihen bzw. Bankkredite).

Kapitalintensive Betriebe entstehen und erweitern nur, wenn konkrete und lukrative (Zusatz-)Gewinne für die jeweilige Investition absehbar sind. Aus diesem Gewinn kann und muss dann auch für die Kapitalgeber was abfallen: Dividende beim Aktienkapital, Zinsen beim Fremdkapital.

Die Autoren der alttestamentarischen Bibel lebten dagegen in einer Agrarwirtschaft aus Kleinbauernfamilien, deren selbständige Betriebe man auf jeden Fall erhalten wollte.

Es gab weder großen technischen Fortschritt noch gesamtwirtschaftliches Wachstum, in die man Kapital (also u.a. Kredite) hätte investieren können. Wachstum wäre nur für einzelne Betriebe möglich gewesen, die durch Aufkauf von Kleinbetrieben (deren Besitzer zu Knechten geworden wären) sich in Großgrundbesitz-Güter verwandelt hätten – gerade dies war aber politisch nicht gewollt.

Somit waren die einzigen Kredite, die es überhaupt gab, keine Investitions-Kredite (mit u.U. üppigen Rendite-Erwartungen), sondern reine Notlagen-Kredite für Kleinbauern, wenn Kriege, Feuer, Vieh-Seuchen, Unwetter, Missernten, Tod oder Krankheit von wichtigen arbeitsfähigen Sippenmitgliedern eine Bauernfamilie in Not brachten. In bäuerlichen Kreisen half und hilft man einander z.B. bei einem Hofbrand eigentlich zunächst mal mit gespendeten Geldern und Gütern. Das hatte wohl auch im alten Israel Priorität, denn es gab weder Sozialhilfe noch Versicherungs-Gesellschaften.

Wenn der Schaden zu groß und / oder die Schadensfälle zu zahlreich sind, dann hat die Spenderei allerdings ihre Grenzen. Denn im Hinblick auf eine nicht unwahrscheinliche eigene künftige Notlage können und wollen die die Spender ja nicht alle Rücklagen hergeben, zumindest nicht ohne (wenigstens teilweise) Rückzahlungspflicht des Empfängers.

Dafür hatten auch die Bibel-Autoren Verständnis, weshalb sie neben der geforderten Barmherzigkeit (geschenkte Hilfe) eben auch geliehene Hilfe zuließen. Das Zinsverbot könnte man damit erklären, dass der Helfer nicht an seiner Hilfe verdienen soll und bei der Leihe von Gegenständen ja auch keine Inflation auszugleichen hat.

Die Bibel-Autoren hatten aber vermutlich eine zeitlich größere Perspektive: Wenn die aus Not gerettete Familie nicht durch Wiederaufbau und Kredittilgung pleite gehen soll, muss die Mischung aus geschenkter und geliehener Hilfe individuell festgelegt werden und im weiteren Tilgungsverlauf auch nachgebessert werden können, sprich: Geliehenes nachträglich in Geschenktes umgewandelt werden. Ungetilgte Kredite unterlagen daher nach 50 Jahren einem allgemeinen Schuldenerlass. Sonst hätten Folgegenerationen die Schulden der Vorfahren tilgen müssen und die Erben der ursprünglichen Helfer bzw. Gläubiger immer noch Tilgungen eingestrichen.

Wenn Kredite als Hilfe zweiter Klasse für Notfälle aber schon quasi von vorneherein unter Umwandlungs-Vorbehalt stehen (weil es beim Schuldner eben um Nothilfe geht und nicht um eine lukrative Investition) dann ist da natürlich (anders als bei der lukrativen Investition) erst recht kein Platz für Zinsen.