Immer wieder wird von sogenannten “Experten” scheinbar plausibel erklärt, dass zu geringe Zinsen Spekulations-Blasen und gar Finanzkrisen ausgelöst hätten (SZ). Darüber-hinaus käme es “durch künstlich niedrig gehaltene Zinsen” zu einem “Zinsraub” (die-welt) an Sparern und Anlegern. Dabei liegt die Ursache der Finanzkrise genau im Zins: Durch den Zinses-Zinseffekt können die Geldvermögen wesentlich stärker wachsen als die Wirtschaft, die den Zins erwirtschaftet. Was den vorgeschlagenen Rezept -höhere Zinsen, Geld-Verknappung- folgt, zeigt die Geschichte: Durch Geldverknappung kam es zur Weltwirtschaftskrise von 1929.

Diese Meinung der “Experten” ist aus zwei Gründen falsch:

1. Das zins-basierte Geldsystem schafft automatisch Spekulationsblasen

Der Teufelskreislauf zwischen zins-bedingt steigenden Geldvermögen und dementsprechend steigender Verschuldung ist letztlich die Grundlage der Problematik. Nur durch Verschuldung fließt Geld in die Wirtschaft. Die Wirtschaft ist jedoch auf Geld als Zahlungs- und Tauschmittel dringend angewiesen und damit auf Schuldner.

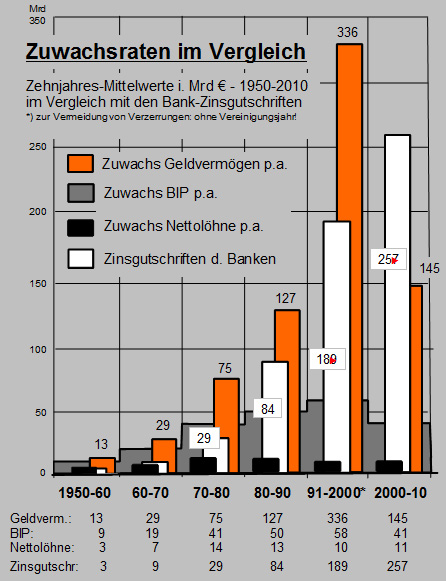

Darauf aufbauend ist das sich mit der Zeit verschärfende Problem, dass die Wirtschaft weniger schnell wächst als die sich verzinsenden Geldvermögen. Dadurch entsteht eine Geld-Blase, ein Schneeball-System, dass nicht mehr in gesunder Relation zur Wirtschaftskraft steht. Es muss irgendwann in sich zusammenbrechen:

Grafik: Helmut Creutz, aus Buch “das Geld-Syndrom”, Neuauflage 2012

Potente Schuldner braucht das Land!

Die drängende Frage ist: Wer kann heute die Geldvermögen als Kredite noch aufnehmen und die wachsende Zinslast er-arbeiten? Das mangelnde Vertrauen der Geldanleger in verschiedene meist süd-europäische Staaten spricht dafür, dass potente Schuldner ausgehen. Genauso die heute geringen Verzinsungen für Bankguthaben. Sie bedeuten keinen “Zinsraub” sondern sind Folge dieses Über-Angebots an Geldvermögen. Auch die Banken-Krisen drücken aus, dass sich die Zins-Versprechen nicht einhalten lassen. Keineswegs verursacht die Europäische Zentralbank die geringen Bankguthaben-Zinsen. Deren offensive Geld-Politik versucht lediglich, das Platzen der Geld-Blase hinauszuschieben.

2. Zins-Erhöhungen verschärfen Problematik und Arbeitslosigkeit

Eine Verteuerung des Schmiermittels der Wirtschaft, Geld, durch restriktive, geldpolitische Maßnahmen der Zentralbanken, etwa der Anhebung des Leitzinses, würde zu einer erhöhten Zinslast der Schuldner führen. Automatisch würden weniger Kredite nachgefragt und getragen werden können. Es käme zu vermehrten Pleiten. Dies würde zu einer sinkenden Wirtschaftsleistung und steigender Arbeitslosigkeit führen. Siehe folgende Grafik von Helmut Creutz:

Eine Zinserhöhung in der heutigen, degenerierten wirtschaftlichen Situation hätte den Zusammenbruch der Wirtschaft zur Folge und würde zum teilweisen Platzen der Geld-Blase führen. Es wäre ganz einfach niemand mehr möglich, die Zinsen zu erwirtschaften.

Die Finanzmärkte können sich nicht zu weit von der Realwirtschaft absetzen!

Die Geldvermögens-Blase muss jedoch in nächster Zeit platzen. Die Geldvermögen wuchsen durch Zinses-Zinsen wesentlich stärker als die Wirtschaft, die Vermögen finden immer weniger potente Schuldnern (Privatleute, Unternehmen und Staat). In diesem Moment bricht eine Wirtschaftskrise aus, die letztlich auch die Existenz und Wert der Geldvermögen gefährdet.

Lösung der Krise

Daher wäre es sehr sinnvoll, die Finanzkrise nicht weiter zur einer Wirtschaftskrise ausufern zu lassen. Keineswegs sollte etwa der Staat, die Allgemeinheit, für Bank-Verluste haften. Stattdessen sollte der Staat die maroden Banken pleite gehen lassen, die Bank-Einlagen nur bis zu einem gewissen Höhe garantieren. Nach der Banken-Pleite, müsste der Staat die Banken mit neuem Kapital versorgen, damit die Wirtschaft mit Geld versorgt wird.

Weltwirtschaftkrise 1929

Resultierend aus dem Verschuldungs-Zwang wurde seitens der US-Zentralbank FED die Weltwirtschaftskrise 1929 angestoßen – mit genau der restriktiveren Geldpolitik, wie sie auch heute “Experten” empfehlen. Eine interessante Diplomarbeit erklärt:

“ROMER (1993, S. 26) macht für die Konjunkturabkühlung im Sommer 1929 hauptsächlich die straffere Geldpolitik der Fed verantwortlich, die im Januar 1928 kontraktive Offenmarktoperationen unternahm. Die Geldmenge sank daraufhin nicht, weil die Banken weiterhin Kredite innerhalb des Diskontrahmens gaben. Der Boom am Aktienmarkt sorgte selbst bei gestiegenen Kosten für genügend Kreditnachfrage. Die Interaktion zwischen Offenmarktverkäufen und steigender Kreditnachfrage führte zu einem signifikanten Anstieg der nominalen wie auch der realen Zinssätze. Als erstes schränkten die Sektoren ihre Tätigkeiten ein, welche als besonders zinssensitiv gelten.” (Quelle: Uni-München, Wilfried Ehrenfeld)

Wolfgang Waldner erklärt zu den Hintergründen der Weltwirtschaftskrise:

“Man hat also die Zinsen absichtlich erhöht, um den Börsencrash herbeizuführen, was so auch nicht zu beanstanden wäre. Dann hat man jedoch die Geldpolitik weiterhin zu straff gehalten. Die Zinsen wurden zwar nominal gesenkt, aber eben zu langsam und nicht weit genug, so dass es wegen der Deflation der Güterpreise zu weit überhöhten Realzinsen kam. Die überhöhten Realzinsen vor dem Crash waren die Folge der Zinserhöhung und nach dem Crash das Ergebnis fallender Preise, zuerst vor allem der Rohstoffe und landwirtschaflichen Güter, später auch der Industriegüter.”

Die restriktive Geldpolitik hat letztlich nur kurz- und mittelfristige Vorteile für die Geld-Besitzenden, deren Geld durch sinkende Preise und fehlende Inflation steigt. Jedoch beinhaltet diese Strategie auch die Gefahr revolutionärer Umbrüche in der Gesellschaft (aus Sicht der Vermögenden) sowie einer eskalierenden Wirtschaftskrise.