Nur für die obersten zehn Prozent ist der Zins ein positives Geschäft. Alle anderen Bürger zahlen im Kapitalismus drauf. Damit läuft eine gewaltige Umverteilung zu den Reichen. Die Belastung für die Bürger wird immer größer.

Der Gastbeitrag des Zinskritikers und Autors Helmut Creutz erschien am 13. / 14. September 2014 in der Frankfurter Rundschau. Veröffentlichung hier mit freundlicher Genehmigung von Helmut Creutz.

Was für eine Welt! Da produzieren reiche Länder immer kostspieligere Waffen, liefern sie in alle Welt und entrüsten sich, wenn sie dort zum Einsatz kommen!

Da können angeklagte Milliardäre sich durch Millionen-Zahlungen von einem Gerichtsverfahren freikaufen und fortan als unbescholten gelten!

Da verdoppeln sich in Demokratien die Zahlen der Multi-Millionäre und Milliardäre in immer kürzeren Zeitabständen, während Anpassungen im Sozialbereich jahrelanger Auseinandersetzungen bedürfen!

Wer auf all das eine Antwort sucht, findet sie vielleicht schon im Vergleich der eher linearen Entwicklung der Wirtschaftsleistung mit der eher exponentiellen Zunahme der Geldvermögensbestände! (siehe Grafik). So wurde zum Beispiel die Wirtschaftsleistung in Deutschland, das nominelle BIP, von 1950 bis 2010 auf das 50-Fache gesteigert, während in der gleichen Zeit die gesamten Geldvermögen auf das 256-Fache förmlich explodierten.

Grafik Helmut Creutz, “Das Geldsyndrom”

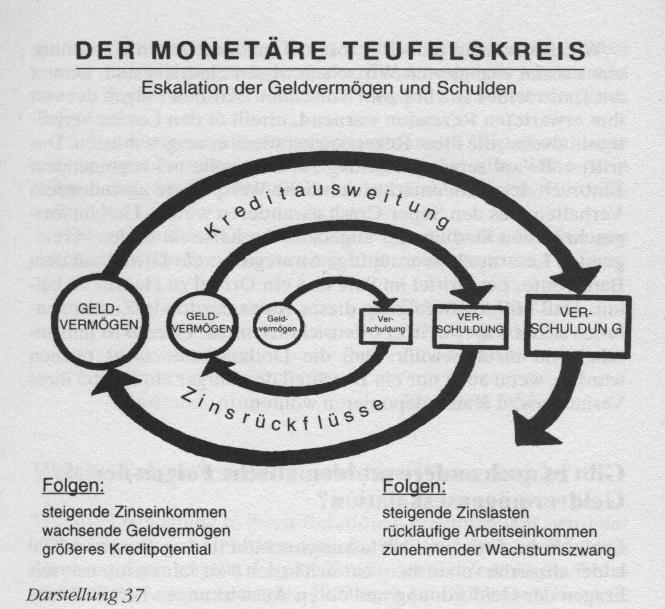

Diese Geldvermögen müssen dann, zur Schließung des Kreislaufs, in möglichst gleichem Umfang wieder über Kredite in die Wirtschaft zurückgeführt werden, was jedoch – wie die letzten Jahrzehnte zeigen – mit zunehmenden Überschuldungsproblemen verbunden ist. Das gilt vor allem für die Staaten, die immer mehr zur Aufnahme jener Überschüsse gezwungen sind.

Quelle: Helmut Creutz

Der Zinses-Zins Effekt – das “achte Weltwunder”

Ursache dieser im Übermaß zunehmenden Geldvermögen und damit wiederum der Schulden, ist jedoch weniger die Ersparnisbildung der Bürger aus ihren Arbeitseinkommen, sondern vielmehr jener zinsbedingte Vermehrungsautomatismus, den der Ökonom Bert Rürup in seiner Berliner Zeit einmal als das „8. Weltwunder“ bezeichnet hat.

Das heißt: Im Durchschnitt der 50er Jahre lag die Zunahme der Geldvermögen durch Zinsgutschriften erst bei 17 Prozent pro Jahr und stammte damit weitgehend noch aus den laufenden Neu-Ersparnissen der Bürger. Bis Anfang der neunziger Jahre hatten sich diese Relationen jedoch völlig umgekehrt und die Ausweitung der Geldvermögen resultierte bereits zu 80 Prozent (!) aus den Zinseinkommen. Und damit letztlich aus den Taschen jener, die dieses zinsbedingte Vermögens-Wachstum mit jeder Geldausgabe finanziert hatten.

Denn alle von uns bezahlten Preise in der Wirtschaft setzen sich nicht nur aus den jeweils aufgewendeten Personal- und Materialkosten zusammen, sondern ebenso aus den produktionsbedingten Kapitalkosten, den Zinsen, gleichgültig, ob aufgenommenes oder eigenes Geld zum Einsatz kommt. Und das heißt wiederum: Mit dem zinsbedingten ständigen Überwachstum der Geldvermögen – und deren Rückführung über Kredite in den Wirtschaftskreislauf – nehmen die Umverteilungen von der wachsenden Verlierer-Mehrheit zu einer zahlenmäßig immer kleiner werdenden Gewinner-Minderheit zwangsläufig ständig zu.

Angeregt durch meine ersten zinsbezogenen Umverteilungsberechnungen in den 1980er Jahren, wurde dieser Sachverhalt sogar schon einmal im Leitartikel der monatlich erscheinenden Kundenzeitschrift des Sparkassenverbandes behandelt, sogar in der Oktober-Ausgabe 1989, zum damaligen Weltspartag:

„Der Zins hat eine schöne und eine hässliche Seite. Es ist schön, seine Sparguthaben ohne weiteres Zutun vermehrt zu sehen. Die Zinsbelastungen für Bankkredite sind aber eine Quelle steten Missvergnügens. Im schlimmsten Falle bedeuten sie den wirtschaftlichen Ruin.“

Und weiter heißt es, in zwar vorsichtigen und dennoch klaren Worten:

„Zwar kann jeder Geschäftsfähige in den ,Genuss‘ beider Seiten kommen, aber bei einer Gesamtbetrachtung von Zinsgeben und Zinsnehmen zeigt sich, dass Freud und Leid recht asymmetrisch verteilt sind. Grund ist die ungleiche Vermögensverteilung.“

Hinzuzufügen wäre allerdings noch, dass die Arbeitseinkommen durchweg nur bei gesteigerten eigenen Leistungen zunehmen, die Vermögenseinkommen jedoch immer auf Kosten anderer! Die Folge ist, dass die Löhne nur verzögert mit der Wirtschaftsleistung steigen, die Kapitaleinkommen, verursacht durch den zinseszinsbedingten Selbstvermehrungseffekt, dagegen gewissermaßen „im Quadrat“. Diese steigenden Lasten für die Zinszahlungen tragen letztlich die Bürger. Denn sowohl der Staat als auch die Wirtschaft geben sie weiter: über die Preise, über Steuern und Gebühren.

Auch wenn in der momentanen Krise, als Folge der radikalen Zinssenkungen der Zentralbanken, die Zinslasten und Zinseinkommen deutlich gefallen sind – so zum Beispiel die Zinserträge der Banken von 433 Milliarden Euro 2008 auf 267 Milliarden 2012 – , bleibt das Gros aller mittel- und längerfristigen Zinsvereinbarungen noch lange auf dem alten Stand.

Das heißt, man kann davon ausgehen, dass die zu tragenden Zinslasten, im Durchschnitt aller Haushaltsausgaben, immer noch bei etwa 30 Prozent liegen! Und bei besonders kapitalintensiven Investitionen mit langer Lebensdauer, wie zum Beispiel allen Gebäuden und damit auch den Wohnungsmieten, liegt der Zinsanteil sogar noch um die Hälfte höher! Selbst in den staatlich vorgegebenen Kostenmietberechnungen im sozialen Wohnungsbau wurden diese Zinsanteile schon in den ersten Nachkriegs-Jahrzehnten mit mehr als 60 Prozent zugrunde gelegt. Und das nicht zuletzt auch deshalb, weil – über die Bauwerk-Kosten hinaus – auch der meist teure Boden, ob gepachtet oder im Eigentum, als Sachkapital über die Zinsen mitverzinst werden muss.

Zieht man für die Zinsbelastung einmal die Größe der Bankzinserträge heran und beachtet, dass die Schulden deutlich schneller gewachsen sind als die Einkommen, dann musste ein Haushalt 1950 im Schnitt 102 Euro Zinsen bezahlen, was sechs Prozent seines Einkommens entsprach. Diese Summe lag 2010 bereits bei 11 400 Euro oder 28 Prozent des Einkommens. Rechnet man diese Prozentzahlen in Arbeitszeiten um, dann musste jeder Erwerbstätige 1950 etwa drei Wochen für die Zinsbedienung arbeiten, 2010 waren es bereits 15 Wochen, also mehr als ein Vierteljahr. Und dies nur bezogen auf die Schulden-Zinslasten, während die ebenfalls in die Preise eingehenden Verzinsungen des schuldenfreien Sachkapitals damit nicht erfasst sind!

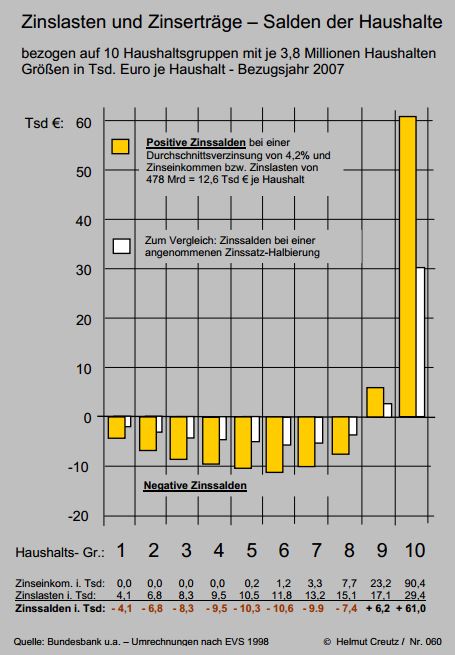

Wenn man den Sachverhalt nach zehn gleich großen Haushaltsgruppen analysiert, dann verfügten noch in den 80er Jahren alle zehn Gruppen über Vermögen und Vermögenseinkommen, wenn auch schon in sehr unterschiedlicher Höhe. Inzwischen aber fallen die ersten vier Gruppen als Vermögens-Besitzer völlig „unter den Tisch“ und damit entsprechend auch als Zinsbezieher. Erst ab der fünften Gruppe fallen überhaupt Zinseinnahmen an, liegen aber, bis zur neunten Gruppe, immer noch unter den Zinslasten. Das heißt, die positiven Zinsergebnisse konzentrieren sich per saldo nur noch bei dem reichsten Zehntel der Haushalte – und das dann in entsprechenden Größenordnungen!

Quelle: Helmut Creutz

Die häufig zu lesenden Schreckensmeldungen von der Gefährdung der Alters-Renten durch sinkende Zinsen, lösen sich deshalb bei genauer Betrachtung in Wohlgefallen auf.

Denn das Gros der Haushalte wird durch jede Senkung der Zinsen – die wie gesagt in allen Preisen stecken – entlastet! Nachteile ergeben sich nur für das Zehntel der GewinnerHaushalte!

Dass die hier dargelegten Probleme mit sinkenden Zinssätzen erträglicher werden, dürfte nachvollziehbar sein. Ebenfalls, dass dieser Vorgang zweifellos zuerst einmal eine Senkung jener Leitzinsen voraussetzt, mit denen die Notenbanken die Banken – und über diese wiederum die Wirtschaft – bei Bedarf mit Zentralbankgeld versorgen.

Aber ist das genug? Wie können wir erreichen, dass dieser Weg der Zinssenkungen, der heute zweifellos zu noch mehr Bargeldhortungen und damit Inflationsgefahren führen dürfte, keine negativen Folgen hat? Hier hilft nur die Erkenntnis weiter, dass das Geld – also jenes von der Zentralbank bereits dosiert vergebene Zahlungsmittel – eine „Öffentliche Einrichtung“ ist, die jeder nutzen, aber niemand vermehren oder blockieren darf!

Das heißt, nicht nur die Leitzinsen für den relativ kleinen Kreislauf des Geldes zwischen Zentralbank und Banken muss abgesenkt werden, sondern auch die Marktzinsen müssen gesenkt werden, die sich aus den vielmals größeren und ständig wachsenden Reichtumsbildungen der Bürger bei Banken und Börsen sowie den sich daraus vergebenen Krediten ergeben! Also jene Zinsen, die man für die Freigabe des immer knappen Geldes in barer Form bei den Banken erhält und die von den Bürgern – soweit Geld übrig – durch künstliche Blockierungen dieser Geld-Freigabe noch in die Höhe getrieben werden können!

Umlaufsicherung auf Bargeld

Das heißt, ähnlich wie man die Blockierungen öffentlicher Straßen oder Parkplätze durch Gebühren eingrenzt, müsste dies auch bei der öffentlichen Versorgung der Wirtschaft mit Geld geschehen. Man müsste die Bargeldhaltung – und damit die entscheidende Größe des Zentralbankgeldes innerhalb der Wirtschaft – mit Kosten verbinden, was durch gelegentlichen Einzug und Umtausch einzelner Stückelungen ebenso möglich wäre, wie durch eine regelmäßig erhobene „Geldhaltegebühr“. Kurz: Es geht nicht um eine „Abschaffung“ oder ein „Verbot der Zinsen“ wie manchmal zu hören ist, sondern nur um einen möglichst gleichbleibenden Umlauf des Geldes, der auch bei Zinsen um null weiterhin funktioniert.

In notwendigen Wachstumsphasen kann diese Sicherung des Umlaufs über geringe positive Zinsen durchaus sinnvoll sein. In Sättigungsphasen jedoch müssten die Zinssätze im Mittel marktgerecht gegen null sinken und diese Grenze gegebenenfalls auch unterschreiten können. Das heißt, der Zins – der Leihpreis des Geldes – müsste mittelfristig um null pendeln, vor allem damit unsere Volkswirtschaften – auch ohne ständiges Wirtschaftswachstum – sozial gerecht funktionieren.

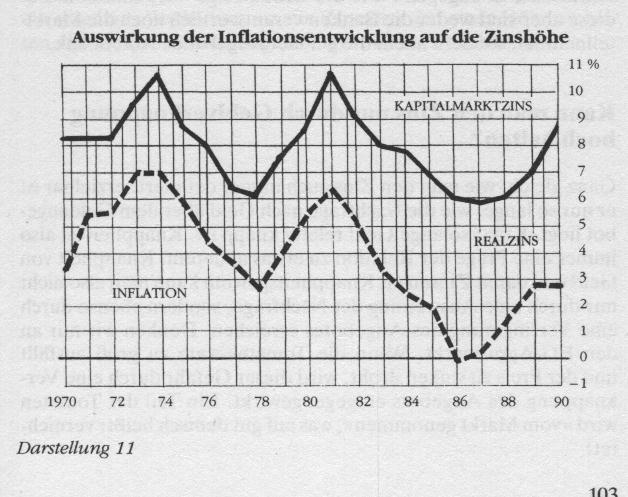

Inflation ist eine “Umlaufsicherung” mit Schattenseiten

Eine solche Geldhalte- oder „Umlaufsicherungs-Gebühr“ haben wir heute zwar in Ansätzen bereits in der allgemeinen Inflation. Sie wird deshalb bis heute von den Notenbanken immer noch eingeplant, wenn auch inzwischen von der EZB nur noch mit einem Satz von „unter, aber nahe zwei Prozent“. Diese geringen Entwertungen des Geldes wirken zwar in die gewünschte Richtung, haben aber zu viele negative Nebenwirkungen. Das vor allem, weil die mit Inflationen verbundenen Substanz-Verluste meist durch erhöhte Zinsforderungen bei der Geld-Freigabe ausgeglichen werden.

Quelle: Helmut Creutz

Richtiger wäre also jener Weg, den die von Gesell ausgehende Freiwirtschafts-Schule schon seit fast hundert Jahren vertritt und die auch bereits von Keynes als sinnvoll anerkannt wurde: eine Gebühr auf die Bargeldhaltung, die ja – durch die heute noch möglichen künstlichen Verknappungen des Umlaufs – die Ursache der ständig positiven Zinsen ist! Das heißt, es geht letztlich nur darum, die Nutzung des Geldes zu verstetigen und von allen Geldblockierungen und Zins-Erpressungen zu befreien.

Als praktikable Lösung für eine solche Reform bieten sich in unseren Tagen zum Beispiel Geldscheine mit Magnetstreifen an, so dass an den Kassen der jeweilige zeitbezogene Wert des Scheins ausgewiesen und die Differenz als „Geldhaltekosten“ in Abzug gebracht werden kann. Ein Vorschlag, mit dem die unsäglich großen und problembeladenen Hortungen des Geldes ebenso überwunden werden könnten wie die daraus resultierenden Armut-Reichtums-Gegensätze.

ich könnte auch sagen: die aktiendividenden gehen auch zum größten teil an das obere 1%, und die unternehmensgewinne dann in die preise einrechnen. oder grundstücke. oder mietshäuser. logischerweise werden alle besitzeinkommen bei der (reichen) besitzern landen. das führt aber nicht in eine “todesspirale”, denn die reichen können ihren besitz nur erhöhen, wenn sie ihn investieren (mieten, geld verleihen). dabei geht natürlich ein teil durch kreditausfälle verloren. was übrig bleibt, der urzins, ist ein kleiner prozentsatz, der von den vorteilen, die der kreditnehmer durch das leihen erhält, ausgeglichen wird. der kreditnehmer hat die möglichkeit, selbst vermögen zu schaffen. ein weiterer teil des gewinns wird verkonsumiert. es gibt jedoch ein problem, wenn man anfängt, die verluste zu sozialisieren, also dass, was zentralbanken jeden tag machen. die großen institute kriegen alles geld was sie brauchen um nicht die (systemisch notwendigen) verluste erleiden zu müssen und haben zahlreiche kostenlose garantien. und die staatsverschuldung, die nicht notwendig wäre, legt dem bürger eine zinslast per steuern auf, die er nicht freiwillig hätte tragen wollen.

was das freigeld angeht: keynes hatte erkannt dass es nicht funktionieren wird, da man auf andere besitzformen ausweichen kann. der urzins kommt nämlich aus den besitzverhältnissen, nicht aus den geldeigenschaften! er ist das, was man bekäme, wenn man sich die produktionsmittel direkt leihen würde. die abschaffung des realzinses impliziert die abschaffung des kapitalismus!

zurück zum freigeld: es endet in einer hyperinflation. niemand wird es halten, egal zu welchem wechselkurs mit dem ausland, da man immer eine weitere entwertung erwartet. kommt mir nicht mit wörgl: das freigeld dort wurde akzeptiert, weil sehr viele leute steuerschulden hatten, die damit getilgt werden konnten. die leute haben das aus dem nichts geschöpfte geld eingenommen und ihre schulden bezahlt. das ist der einzige grund, wieso die regierung die leute überhaupt dazu bringen konnte es zu nehmen. dadurch hat sie aber praktisch diese schulden monetarisiert. es ist dasselbe, als hätte sie die forderungen zu geldscheinen gemacht und zirkulieren lassen, was einer beträchtlichen, vorläufig wirtschaftsbelebenden geldvermehrung entsprochen hätte. die akzeptanz des freigeldes hätte mit der rückzahlung der schulden gegenüber der regierung ein ende genommen, wenn die nationalbank nicht vorher eingeschritten wäre. im nationalen massstab bedeutet es hyperinflation.

wir sehen heute schon die resultate der halb ausgeführten gesellianischen politik. wohnungspreise gehen durch die decke, eine blase wird größer als die andere. die vermögen der reichen sind aufgeblasen. die verschuldung steigt ins unermessliche, da geld so billig ist. momentan haben wir nur asset inflation, aber wenn die politik die sparpolitik beendet und die wirtschaft tatsächlich durch kreditausgaben wiederbeleben würde (was bei 0-zinsen kein problem wäre), würde der geldüberhang die konsumwirtschaft ebenfalls ertränken.

hier noch eine zusammenfassung zu den wahren unterschieden zwischen 5% umlaufgebühr und 5% inflation (genauer: 100/95*100%, um der umlaufgebühr zu entsprechen), inflation hier als “erhöhung der geldmenge”:

1. psychologisch: die nominale entwertung lässt auch den letzten dafür sorgen, etwas gegen die entwertung zu tun, während man sich bei inflation wahrscheinlich nur im laden aufgeregt hätte. es ist aber anzunehmen, dass dieser unterschied nur für normalos existiert, die reichen investoren sehen zu dass ihr vermögen nicht dahinschmilzt

2. wirtschaftlich: wenn ich sage 5% inflation, meine ich 5% erhöhung der geldmenge. die preise werden nicht gleichmäßig um 5% steigen. jemand wird das geld zuerst erhalten, in unserem zentralbanksystem sind es die banken. das bedeutet, die vermögenspresie steigen zuerst, möglicherweise stärker als 5%. die umlaufgebühr steuert die inflation intelligenter, aber inflationseffekte können die wirtschaft nur temporär beleben. die senkung der zinssätze erzeugt unprofitable investitionen, die dann in der nächsten krise bereinigt werden müssen. warum? die senkung bewirkt eine ausweitung der investitionstätigkeit, den unternehmern wird vorgegauckelt, sie könnten sich auch in zukunft zu so mguten konitionen verschulden. also werden unternehmen eröffnet, die bei der sich aus den ersparnissen ergebenden zinslage nicht möglich wäre. da alle das machen, wird der kredit stark ausgereizt. die preise müssen steigen, sodass die fortsetzung der produktion entsprechend mehr kostet. somit steigt der kreditbedarf, aber es stehen dem nicht entsprechende ersparnisse über. somit springt der zinssatz zurück, falls die geldschöpfungsdosis nicht erhöht wird. sollte sie aber erhöht werden, entsteht eine panik wegen der immer schneller vor sich gehenden entwertung. der politik bleibt keine wahl als den zinssatz steigen zu lassen, die nicht rentablen unternehmen gehen pleite und das sytem geht zur deflation über. wir haben gerade jahrzehnte einer solchen inflation hinter uns, deshalb ist die finanzkrise entstanden.

Creutz:

“Als praktikable Lösung für eine solche Reform bieten sich in unseren Tagen zum Beispiel Geldscheine mit Magnetstreifen an, so dass an den Kassen der jeweilige zeitbezogene Wert des Scheins ausgewiesen und die Differenz als „Geldhaltekosten“ in Abzug gebracht werden kann. Ein Vorschlag, mit dem die unsäglich großen und problembeladenen Hortungen des Geldes ebenso überwunden werden könnten wie die daraus resultierenden Armut-Reichtums-Gegensätze.”

Vorher erklärt der Autor, dass der Durchnittsverdiener immer mehr Zinsanteile (letzlich an die wenigen Vermögenden) bezahlt:

“Zieht man für die Zinsbelastung einmal die Größe der Bankzinserträge heran und beachtet, dass die Schulden deutlich schneller gewachsen sind als die Einkommen, dann musste ein Haushalt 1950 im Schnitt 102 Euro Zinsen bezahlen, was sechs Prozent seines Einkommens entsprach. Diese Summe lag 2010 bereits bei 11 400 Euro oder 28 Prozent des Einkommens.”

Als Lösung wird nun für genau diese Masse der Leidtragenden des Zinsezins Kapitalismus eine “Gebühr” (sprich negativ ZIns) auf Bargeld vorgeschlagen, was wiederum nur die Masse der Leidtragenden dieses Zinsezins Kapitalismus trifft.

Ein äusserst übler , das Problem verbösernder Vorschlag, im gegenwärtigen System ,wo sich eine Reichenschicht von Corporationen und Menschen, die STeuern vermeiden können und denen eine Bargeld Gebühr , da nicht betroffen völlig egal ist!

Das alles halte ich, mit verlaub, für Käse!

Wenn jemand in der Inflation verliert (um bei Inflation zu beginnen) dann immer nur derjenige, der etwas zu verlieren hat!

Das ist immer der Vermögende.

Die angeblich Armen können garnichts verlieren.

Deshalb ist jeder Afrikaner dem Mitteleuropäer überlegen.

Dann: eine Welt ohne Zinsen gibt es nicht.

Wenn doch, dann müsste derjenige, der Ersparnisse oder Erbschaft oder was auch immer hat, zum Verleihen seines Geldes mit Waffengewalt gezwungen werden.

Überhaupt: alle Vorredner und der Artikelschreiber glauben offenbar an die Richtigkeit und Allmacht des Staates, genauer: einer Partei. Dieses Regime könnte garnicht anders, als undemokratisch zu sein!

Da hilft es “rote Pille” vielleicht sich zu erinnern, warum die real existiert habenden sozialistischen Staaten 1990 zum Gerichtsvollzieher laufen mussten.

Aus Spaß? Oder weil die “Vermögenden” daran Schuld sind?

Doch Vorsicht; das Gelände ist vermint!

[gelöscht – bitte keine Angriffe auf Menschen jüdischen Glaubens, GL]

Dass die Idee von Creutz “Bargeldumalufgebühr” in den raubtierkapitalistischen kurz vor der Depression/Deflation stehenden Volkswirtschaften grober Unsinn ist, die Leute noch mehr versklavt, ziemlich unüberlegt ist, sollte eigentlich jedem klar sein. So kann man die erdrückende Last des Zinses (!!) und dessen Effekte n i c h t vermindern!

Geändert werden muss z.B. das Geldschopfungsmonopol der Grossbanken, welches zu Lasten der Masse des Volkes geht!

Stückwerk wie Geldumlaufgebühr um das bestehende , völlig betrügerische und marode System noch ein paar Jahre am Leben zu erhalten ist abzulehnen!

Wir haben ein riesiges PONZI Schema , dem man nicht das Wort reden sollte!!

https://en.wikipedia.org/wiki/Ponzi_scheme

Hier ein aktueller Artikel aus den USA , uns immer 10 Jahre voraus(!) der genau den Betrug benennt den die Bankster Politiker mit Negativzinsen und Bargeldgebühr betreiben wollen!

Bitte genau lesen, das im Artikel gebrachte Beispiel und die Auswirkungen sollte von jedem begriffen werden!

http://www.nationofchange.org/2015/06/23/feds-giant-ponzi-scheme/

Wir haben darüberhinaus ein massive Verschuldungskrise der westlichen Staaten, Paradebeispiel Griechenland, in den Startlöchern Italien/Portugal, Spanien.

Zins und Tilgung werden mit neuen Krediten zurückgezahlt vgl. Ponzi Schema! Bedient werden dabei nur die Banken und die Völker, die Zins,Zinseszinsen und Rückzahlung erarbetien müssen, werden betrogen!

Paradebeispiel Griechenland mit Korruption,Misswirtschaft der Eliten und deren Bereicherung. Dabei wurde die Masse des griechischen Volkes betrogen, die haben das endlich bemerkt und Syriza gewählt! Und nun wollen die mit den Bankstern unter einer Decke steckenden EU und IWF Politiker Griechenland völlig in die Knie zwingen!

http://www.project-syndicate.org/commentary/greece-referendum-troika-eurozone-by-joseph-e–stiglitz-2015-06/german